文 | 氨基观察

分子胶被视为不可成药靶点的救赎,也成了万春医药的新希望。

今年3月份,万春医药的股价“起死回生”,月涨幅超过168%。核心原因在于,其子公司Seed Therapeutics分子胶项目带来的想象空间。

去年以来,分子胶再度站上风口。包括BMS、罗氏、默沙东、诺和诺德等大药企相继与海外biotech达成分子胶技术平台/项目合作,潜在交易总额超百亿美元。

8月初,Seed牵手卫材,双方就新型分子胶的开发,达成了15亿美元的战略合作。尽管未披露首付款,通常这也意味着首付款并不高,但卫材还领投了Seed的A3轮融资。

2400万美元的融资,约等于1/3个万春医药。考虑到控股权等因素,Seed此轮的投后估值,超过万春医药的市值,也是大概率事件。

换句话说,万春医药相较于Seed可能已经出现了折价现象。

或许,市场正在回过味儿来。

万春的新希望

2021年,万春医药经历了人生中的大起大落。

先是8月份,其核心FIC管线普那布林宣布在非小细胞肺癌二三线患者(2L/3L NSCLC )的全球三期临床研究中达到总生存期的主要终点。临床结果发布次日,万春医药的股价便凌空大涨176%。

当时的结果显示,与标准治疗多西他赛相比,普那布林联合多西他赛在OS主要终点和ORR等多项次要终点都具有统计学显著性的差异。

半个多月后,恒瑞医药便与万春达成一笔13亿元的重磅交易,拿到普那布林在大中华地区的独家商业化权益。

这也被市场看作老大哥的BD策略转变。言外之意,极其重视普那布林这个“当头炮”项目。

转眼9月20日,万春医药在ESMO会议上公布普那布林三期临床的数据细节,当天股价大跌33%。核心在于,包括入组患者及一些关键数据不准确,整体临床数据不及市场预期。

12月1日,普那布林在美国上市申请遭到FDA拒绝。消息一出,万春医药股价暴跌61%。此后股价长期徘徊在退市边缘。

一年多后,普那布林在国内的新药上市申请也未获批准。至此,普那布林的预期彻底幻灭,万春医药也陷入了人生低谷。

好在,分子胶火起来了。

今年3月份,万春医药的股价“起死回生”,月涨幅超过168%。核心原因在于,其分子胶项目所带来的想象空间。

没错,除了普那布林,万春医药还有分子胶,只不过放在了子公司Seed Therapeutics里面。

按照介绍,万春医药的创始人黄岚是世界上首位解构HECT E3类型的科学家,她与泛素化靶向蛋白质降解系统的发现者,诺贝尔化学奖得主阿夫拉姆·赫什科一起带领团队经过十余年持续开发积累,通过对分子胶类药物结构的利用和改造构建出独特的化合物,开发出了靶向蛋白降解(TPD)类产品管线。

2020年11月,Seed还与礼来达成了7.9亿美元的合作,其中首付款1000万美元。显然,由于管线过于早期,礼来更多是在进行一种押注,花小钱买一张分子胶的门票,即使未来不成功,损失也不大。

这在当时并未引起太多关注。毕竟,万春医药的核心在于FIC管线普那布林,在海外分析师眼中,其有机会成为年销售额超过20亿美金的“重磅炸弹”。

但是,它却暴雷了。

开始“脱壳”了?

分子胶被视为不可成药靶点的救赎,也成了万春医药的新希望。

所谓分子胶,顾名思义像胶水一样的小分子。其工作原理是通过与一种称为E3泛素连接酶的酶结合,改变其表面形状,使其能够与目标蛋白结合。一旦形成三者结合,E3连接酶就会在蛋白质中添加一条泛素分子链,从而触发细胞的蛋白质降解系统,将目标蛋白质分解。

分子胶利用了细胞内天然的过程,迫使原本不会相互结合的蛋白质与E3连接酶发生作用,从而实现对疾病相关蛋白质的降解。

如此一来,就解决了药物靶点不可成药的难题;由于致病靶点被裂解,自然也不会存在耐药性的问题。

2023年以来,包括BMS、罗氏、默沙东、诺和诺德等大药企相继与海外biotech达成分子胶技术平台/项目合作,潜在交易总额超过百亿美元。

拥有分子胶发现平台的biotech,正在成为大药企眼中的香饽饽。

而与其他主要以“E3为中心”的分子胶公司不同,Seed构建的RITE3平台以“蛋白靶标为中心”,使用新型E3连接酶连接蛋白靶标。由于所选E3与蛋白靶标之间存在可检测的弱基础相互作用,其高通量筛选的结合剂命中率更高。

在今年5月份的研发日上,万春医药重点介绍了Seed的研发进展。

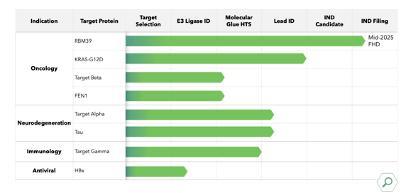

其拥有6个自主的开发项目和2个与礼来合作的项目,使用了5种新型E3连接酶,作用在肿瘤、神经退行性疾病、免疫和病毒疾病;并预计2025年初将RBM39提交IND,今年底开发用于老年痴呆症的口服Tau降解剂的先导分子。

8月6日,Seed再次宣布,与卫材达成战略合作,共同开发和商业化多个神经退行性疾病和肿瘤领域的新型分子胶降解剂。

根据协议,Seed负责临床前靶点筛选,包括E3连接酶的选择和分子胶降解剂的鉴定,卫材将拥有开发和商业化此次合作衍生化合物的独家权利。如果卫材根据战略研究合作行使其专有权,Seed有权获得高达15亿美元的预付款和里程碑付款以及分级特许权使用费。

同时,卫材还领投了Seed的A3轮融资,首轮融资金额为2400万美元,预计四季度完成。

对比来看,万春医药当前总市值不过7600万美元,截至2023年底,账上现金更是只有800万美元左右。

而Seed的A轮融资,就达到2400万美元,约等于1/3个万春医药。考虑到控股权等因素,Seed此轮的投后估值,超过万春医药的市值,也是大概率事件。

换言之,万春医药较Seed或许已经形成折价。而这一次Seed的利好消息,也并没有如几个月前那般,提振万春医药的股价。

或许,市场正在回过味来。

“暴雷”后的抉择

向来,市场更愿意锦上添花,而不是雪中送炭。

考虑到万春医药账上有限的资金储备,显然不足以支持,其在分子胶领域投入更多。并且,当前的融资环境及其失利过往,也很难支持其完成融资。这种情况下,公司选择“另起炉灶”也不难理解。

而趁市场火热之际,推出Seed,独立完成融资,不必受过往“拖累”,顺利拿到资金,继续推进临床研究。而随着Seed的临床获得新进展,未来继续完成高额融资,甚至独立IPO,也不无可能。

万春医药是否拆分公司尚不可知,但在Seed的发展预期下,市场显然会有这种潜在担忧。毕竟,控股型的企业,在资本市场向来不受待见。这或许是,经历二季度连续上涨后,万春医药股价又跌回原形的核心原因。

分拆出去的资产价格提升可能会对母公司的市值形成一定的正向反馈,但大概率在牛市才会充分反馈,这可能是投资者在分拆的过程中为数不多能够获益的好处。

相反,带来的负反馈却可能持续增加。一方面,假如子公司成功上市,将分流市场资金,以后买单独的子资产更加方便;另一方面,子公司分拆出去后,资金能够回流到母公司最直接的途径是分红派息,但在很长一段时间里,指望创新药企分红,显然不现实。

这其实会涉及到一个新的议题,那就是“暴雷”后的biotech,应该如何抉择。

创新药企的核心在于创新,在于开发出具有临床价值的项目。不管是因为缺钱导致管线推进不利,还是管线临床失败,对于biotech来说,几乎都是致命的问题。

当然,折戟之后再度爬起的案例也有。进入2024年,我们也看到了,只要有核心竞争力,无论是临床数据还是技术平台得以保留,biotech仍有走出困境的机会。

典型如Novavax与Curevac,同为新冠失意者,一度濒临退市,但又各自凭借技术、产品,等来了“白衣骑士”,拿到资本从头再来。

国内biotech也正在BD层面全力以赴,希望为自己寻找重新开始的机会。

如果一家丰厚的资金底蕴和管线机会的创新药企,也不太可能会被一两次失败击溃。但目前看,这并不属于万春医药和大多数中小biotech。

好在,万春还有seed。

有技术的biotech不太可能会死,但它们可能会“脱壳”。